Les sagas « Star Wars » de George Lucas et « Terminator » de James Cameron sont devenues des classiques du cinéma d’anticipation et de science-fiction. Les guerres dans ces films étaient faites par des clones, des robots et un système informatique contrôlé par une intelligence artificielle.

Or, la réalité a rejoint la fiction. L’informatique quantique, l’intelligence artificielle et la prédominance des semi-conducteurs sont des enjeux stratégiques majeurs pour les grandes puissances, jusqu’à risquer même « une guerre » pour conserver la domination du secteur des hautes technologies. Qui de la machine ou de l’homme en sortira vainqueur ?

Le marché mondial des semi-conducteurs

Il s’est élevé à plus de 550 milliards de dollars avec plus de

1 000 milliards de micropuces vendues en 2021, en hausse de 26% par rapport à 2020. En 2030, on estime que la taille du marché aura doublé à plus de 1 000 milliards de dollars.

Le congrès américain vient de voter le plan à 280 milliards de dollars « CHIPS and Science Act » qui a recueilli une majorité bipartisane de 64 sénateurs et une majorité de 243 représentants (dont 24 élus républicains). Le plan comporte une subvention de 52 milliards au secteur des semi-conducteurs, industrie que la Chine et les États-Unis souhaitent dominer.

Les États-Unis

Ils ne produisent que 12% de ces composants essentiels pour les technologies militaires et civiles telles que les smartphones, les ordinateurs, l’automobile, les avions, les équipements médicaux, l’automatisation industrielle etc…

Plusieurs compagnies sont intéressées par les aides financières pour les développements sur le sol américain parmi lesquelles on peut citer Intel, Taiwan Semiconductor Manufacturing Company (TSMC), Applied Materials.

L’Asie fabrique 75% des puces dans le monde, la Corée du Sud et Taïwan en produisant plus de 20% chacun.

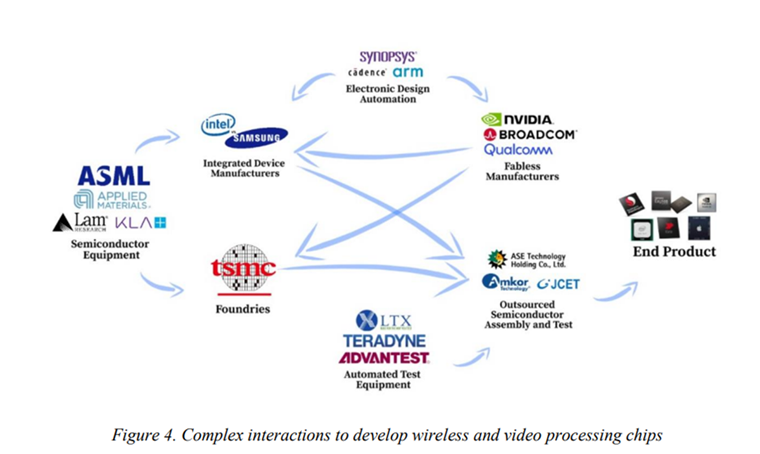

Il existe trois types de sociétés de semi-conducteurs :

Les fabricants traditionnels de circuits intégrés communément appelés IDM (Integrated Device Manufacturers) qui réalisent eux-mêmes toutes les étapes de la conception à la fabrication en passant par la vente des puces (Intel, Samsung Electronics, STMicroelectronics).

Les sociétés fabless qui conçoivent et vendent leurs puces mais sous-traitent leur fabrication à des fondeurs (Qualcomm, Nvidia, Broadcom), et les sociétés de fonderies qui fabriquent les wafers à partir des plans de leurs clients (TSMC, Globalfoundries).

TSMC s’est hyperspécialisée dans des puces très demandées, rendant la société stratégiquement incontournable.

Le classement des plus grandes sociétés de semi-conducteurs est dominé par Intel, Samsung Electronics, Taiwan Semiconductor, Texas Instruments, Qualcomm, Toshiba, ST Microelectronics.

La pandémie de covid a mis en exergue les vulnérabilités des chaînes d’approvisionnements.

La chaîne de valeur des semi-conducteurs est complexe et mondiale avec de nombreuses interdépendances, et repose sur la collaboration et les échanges entre les régions.

L’omniprésence des semi-conducteurs accroît les risques de récession aux États-Unis en cas de défaillance de la chaîne d’approvisionnement. Un sénateur du Texas s’inquiète même d’une menace pesant sur la sécurité nationale en cas de rupture de semi-conducteurs.

Dans le contexte des tensions récentes entre la Chine et Taïwan, le patron du géant taïwanais TSMC, Mark Liu, a déclaré dans une interview sur CNN qu’ En cas d’usage de la force militaire ou d’invasion, les installations de TSMC deviendront inopérantes ».

L’Europe

l’Europe a elle aussi, rédigé un plan « EU CHIPS Act » à 43 milliards d’euros pour devenir un leader mondial des semi-conducteurs. A l’heure actuelle, la part de l’UE est limitée à 10% du marché mondial, et elle reste dépendante des fournisseurs de pays tiers.

Elle vise le premier rôle dans la conception de micropuces de nouvelle génération à 2 nanomètres. Les gravures actuelles sont à 5 nanomètres. L’UE espère porter sa production à 20% du marché d’ici 2030. Pour cela, elle ambitionne d’accroître ses capacités de production à travers de très grandes usines mais aussi sur l’ensemble de la chaîne de valeur.

Il s’agit de créer un environnement/écosystème favorable avec : des investissements dans les technologies de nouvelle génération, l’accès aux outils de conception et aux lignes pilotes permettant de réaliser des prototypes de semi-conducteurs de pointe, des procédures de certification pour les semi-conducteurs économes en énergie et fiables afin de garantir la qualité et la sécurité des applications critiques.

Il faut un cadre plus favorable aux investisseurs pour la construction de sites de fabrication en Europe, un soutien aux entreprises innovantes dans l’accès au financement en fonds propres, la promotion des compétences du talent et de l’innovation dans la microélectronique.

Un analyste chevronné du secteur, Peter Clarke, pointe des défauts du plan européen et se montre sceptique : « j’ai aussi été un observateur de la bureaucratie bruxelloise pendant de nombreuses décennies et j’ai été témoin de la façon dont les dépenses se confondent souvent avec le progrès et deviennent du gaspillage ».

Malgré ces observations, l’Europe a de son côté quelques pépites incontournables du secteur : ASML Holdings et ARM.

ARM est une société britannique de semi-conducteurs spécialisée dans la conception et le design de processeurs ARM brevetés. La société concède sous licence et vend sa technologie et ses produits à des sociétés d’électronique, qui à leur tour fabriquent, commercialisent et vendent des microprocesseurs.

ASML Holdings est l’un des leaders mondiaux de la fabrication de machines de photolithographie pour l’industrie des semi-conducteurs.

Le fabricant néerlandais est devenu le partenaire incontournable de la plupart des fabricants de puces. Spécialiste des systèmes de lithographie extrême ultraviolet (EUV), il livre les machines qui permettent aux fondeurs de semi-conducteurs de réaliser des gravures sur une plaque de silicium : les dernières machines permettent d’atteindre une finesse de gravure de 3 nanomètres, tout en maîtrisant les 5 nm et les 7 nm.

ASML affirme détenir entre 80 et 85% du marché et 100% du secteur de la lithographie extrême ultraviolet. Sa domination sur ce marché hautement stratégique fait donc d’ASML un acteur en proie aux enjeux géopolitiques des grandes puissances et un fournisseur crucial pour l’ensemble de la chaîne de valeurs, alors que la demande de microprocesseur va exploser ces prochaines années.

En Asie, Samsung Electronics prévoit d’investir plus de 350 milliards de dollars sur cinq pour combler son retard face à TSMC, son concurrent taïwanais, sur les processeurs et pour répondre à la forte demande liée à la 5G notamment.

TSMC domine la fabrication des semi-conducteurs les plus avancés, détenant plus de 90% de la production mondiale de ces puces. Toutefois, TSMC est hyper-dépendant de quelques clients, par exemple Apple représente près du quart des revenus du groupe. Une très grande part de ses dépenses d’investissement sera consacrée aux puces de nouvelle génération de moins de 5 nm, avec également une diversification géographique de ses nouvelles usines (Japon, États-Unis).

La demande est tirée par plusieurs marchés : celui des mémoires qui permettent de stocker l’information ; celui des smartphones avec le déploiement de la 5G/6G; celui de l’industrie automobile (voitures électriques, voitures autonomes, contrôle de la batterie…).

Les consoles de jeux vedettes du marché (Playstation 5 et Xbox Series X); l’Internet of Things (« Internet des objets », ou IoT) qui permet à des objets d’échanger des informations et de communiquer entre eux; l’intelligence artificielle et le big data.

On constatera par ailleurs que les Américains ont mis plus d’argent que les Européens, et que sa puissance militaire lui permet de garantir la sécurité de Taïwan et par conséquent celle de TSMC grâce à la 7ème flotte américaine basée au Japon.

Vol de propriété intellectuelle, cyber-guerre, espionnage économique, sanctions etc… font partie des nouveaux outils utilisés par les protagonistes. La volonté de domination du marché des semi-conducteurs risque fort de devenir source de futurs conflits, peut-être sous la forme d’une nouvelle guerre froide entre les États-Unis et l’alliance sino-russe. Un conflit armé serait le stade ultime, mais les risques sont très faibles à court terme.

Donald Duck